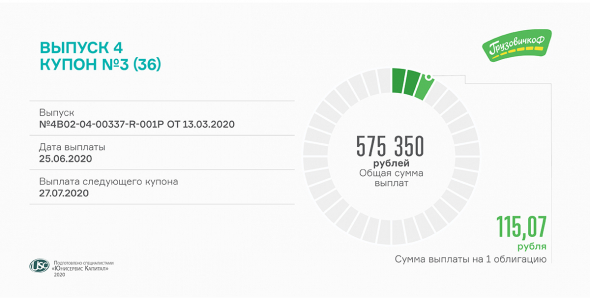

Блог компании Юнисервис Капитал |3 купон по 4 серии бондов выплачивает сегодня ООО «ГрузовичкоФ-Центр»

- 25 июня 2020, 12:55

- |

Размер купонного дохода был установлен на весь трехлетний период обращения бумаг. Он начисляется ежемесячно по ставке 14% годовых (115,07 руб. за одну облигацию и 575 350 руб. за весь объем эмиссии).

Облигации серии БО-П04 (ISIN код: RU000A101K30) на общую сумму 50 миллионов поступили в обращение в марте этого года. Несмотря на кризис и последовавший за ним значительный спад активности на Московской бирже, инвесторы проявили интерес к данному предложению, в результате чего всего за 12 торговых дней выпуск был размещен в полном объеме.

На майских торгах объем сделок по бондам данной эмиссии составил 43 миллиона рублей, что является максимальным показателем среди трех действующих выпусков эмитента. Однако внушительный результат все же уступает апрельскому торговому обороту более чем на 2,56 млн. Средневзвешенная цена выросла на 0,78 п.п. до 100,9% от номинала бумаг.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

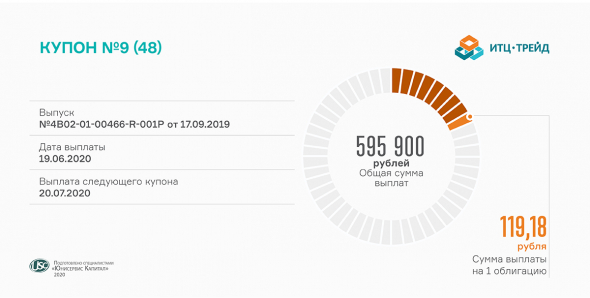

Блог компании Юнисервис Капитал |Состоялась выплата 9 купона по облигациям ООО «ИТЦ-Трейд»

- 19 июня 2020, 13:50

- |

Ставка купонного дохода зафиксирована на весь период обращения бумаг на уровне 14,5% годовых, что в денежном эквиваленте составляет 119,18 руб. за одну облигацию номиналом 10 000 руб.

Бумаги серии БО-П01 (ISIN код: RU000A100UP0) обращаются на Московской бирже с сентября 2019 года. Объем выпуска составляет 50 млн руб. Срок обращения — 4 года. Купон выплачивается ежемесячно.

В мае за 19 торговых дней оборот облигаций «ИТЦ-Трейд» составил немногим более 4,2 млн руб., на 474 тыс. руб. больше, чем в апреле. Средневзвешенная цена облигаций довольно динамично возвращается к докризисным показателям — в результате прироста за месяц на 3,02 п.п. майские котировки превысили номинал и достигли значения 101,99%.

Обстановка на рынке полиграфии была довольно напряженной еще до начала масштабного мирового кризиса. Сейчас на компанию оказывает влияние не столько режим самоизоляции, сколько волатильность валютного курса. О том, как «ИТЦ-Трейд» справляется с текущей ситуацией, читайте здесь.

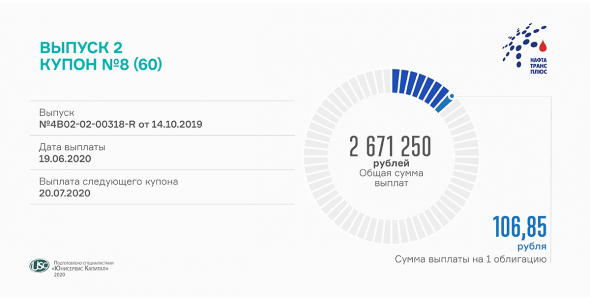

Блог компании Юнисервис Капитал |8-й купон по 2-му облигационному выпуску выплатил «Нафтатранс плюс»

- 19 июня 2020, 13:33

- |

На одну облигацию ежемесячно приходится по 106,85 рубля купонного дохода. Общая сумма выплат, перечисленная компанией сегодня в пользу инвесторов, составляет 2 671 250 рублей.

Купон переменный, устанавливается с учетом ставки ЦБ РФ + 6% (в рамках от 13 до 15% годовых). Его текущее значение — 13% годовых. Аналогичная ставка установлена на следующий, девятый, купон.

Напомним, что пятилетний облигационный выпуск серии БО-02 (ISIN код: RU000A100YD8) объемом 250 млн рублей топливная компания разместила в прошлом октябре. Облигации данной эмиссии в мае торговались по средневзвешенной цене 99,08% от номинала (+2,71 п.п. за месяц). Вероятнее всего, рост котировок сдерживается текущим кризисом нефтяного рынка. Сформированный оборот по сделкам — 13,2 млн рублей, что почти на 2,77 млн больше, чем в апреле.

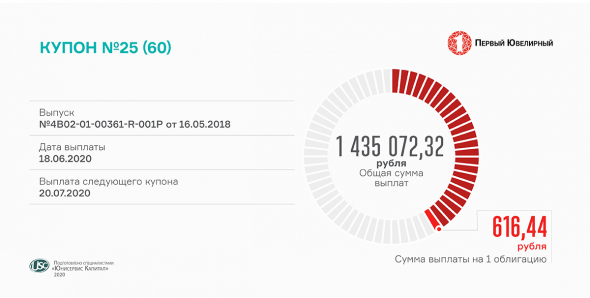

Блог компании Юнисервис Капитал |«Первый Ювелирный» выплатил 25 купон

- 18 июня 2020, 17:17

- |

До мая 2021 года начисление купонного дохода будет проводиться по ставке 15% годовых — по 616,44 рубля на одну облигацию номиналом 50 тыс. рублей.

Всего в пользу инвесторов компания перечислила в НРД 1 435 072,32 рубля за 2328 ценных бумаг.

Облигационный выпуск серии БО-П01 (ISIN код: RU000A0ZZ8A2) был размещен с мая 2018 г. по апрель 2019 г. Через год состоится безотзывная оферта. Срок обращения выпуска — 5 лет. Погашение назначено на май 2023 г.

На майских биржевых торгах активность сделок с облигациями «ПЮДМ» была заметно выше, чем в апреле — общий оборот по ним составил почти 12,8 млн рублей (+3,73 млн). Средневзвешенная цена по ним также продолжает уверенно расти (+1,68 п.п.) и уже составляет 100,78% от номинальной стоимости облигаций.

В конце мая компания прошла очередную плановую оферту, с результатами которой вы можете ознакомиться здесь.

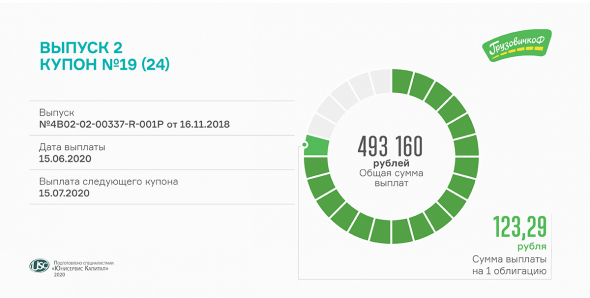

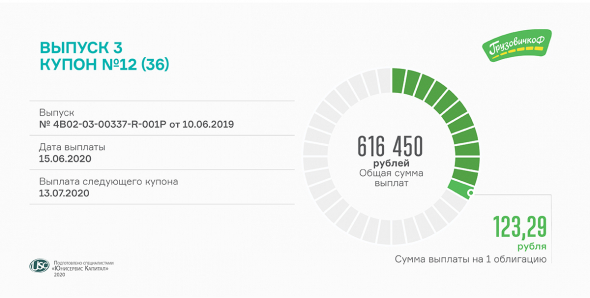

Блог компании Юнисервис Капитал |«ГрузовичкоФ» выплатит 19 купон по второму выпуску и 12 купон по третьему выпуску облигаций

- 15 июня 2020, 13:51

- |

Дата выплаты купонного дохода инвесторам мувинговой компании выпала на 15 июня. Сегодня «ГрузовичкоФ» перечислит в НРД более 1,1 млн рублей.

Размер купона по облигациям 2-й и 3-й серии составляет 15% годовых. Сумма выплат за одну облигацию номиналом 10 тыс. рублей — 123,29 рубля в месяц.

( Читать дальше )

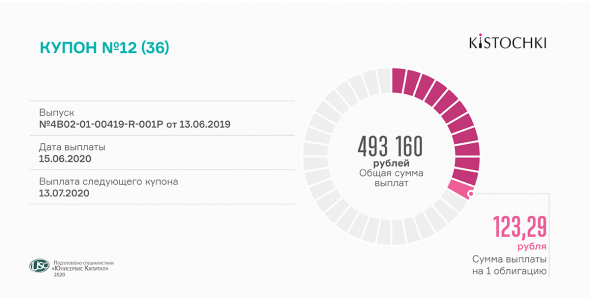

Блог компании Юнисервис Капитал |Сеть студий KISTOCHKI перечислит в НРД средства на выплату 12 купона

- 15 июня 2020, 12:46

- |

Дата выплаты была перенесена с 12 на 15 июня в связи с выходными днями. Общая сумма дохода инвесторов составляет 493 160 рублей, размер выплат на одну облигацию — 123,29 рубля.

Напомним параметры выпуска: облигационный заем БО-П01 (ISIN код: RU000A100FZ0) объемом 40 млн рублей был размещен на Московской бирже в июне 2019 г. сроком на 3 года. Купон начисляется ежемесячно по фиксированной ставке 15% годовых.

По завершении текущего купонного периода компания провела плановую безотзывную оферту, о результатах которой мы сообщим отдельно.

На биржевых торгах в мае облигации сети KISTOCHKI набрали оборот на общую сумму порядка 8,1 млн руб., превысив показатели апреля почти на 4,58 млн. Средневзвешенная цена бумаг выросла на 1,04 п.п. и составила 87,64% от номинала.

Во время самоизоляции студии маникюра и педикюра KISTOCHKI вынуждены были приостановить работу, в связи с чем котировки их облигаций довольно медленно отвоевывают свои докризисные позиции. Однако представитель компании сообщил, что им удалось сохранить весь штат мастеров и получить существенные скидки по арендным платежам на период карантина. Более подробную информацию читайте в аналитическом покрытии.

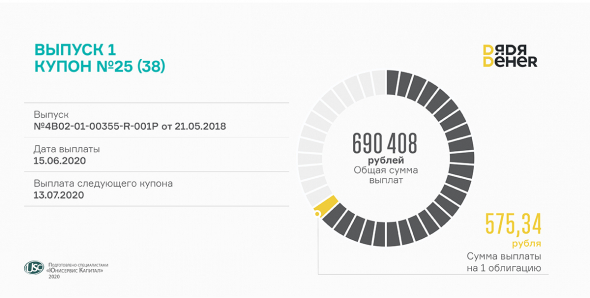

Блог компании Юнисервис Капитал |Состоялась 25 купонная выплата по первому выпуску «Дядя Дёнер»

- 15 июня 2020, 11:15

- |

Плановая дата выплаты дохода инвесторам пришлась на нерабочую субботу, 13 июня, поэтому транзакция на сумму 690 408 рублей была осуществлена в понедельник, 15 июня.

Дебютный выпуск серии БО-П01 (ISIN код: RU000A0ZZ7R8) на сумму 60 млн рублей поступил в обращение в середине 2018 г. Купонный доход переменный, начисляется ежемесячно. Установленная ставка на уровне 14% годовых действительна до конца обращения выпуска. Компания планирует погашать заем, начиная с 36-го купона (всего их предусмотрено 38) равными долями.

Облигации первой серии в мае торговались все 19 дней с оборотом свыше 10,6 млн рублей, что почти на 1,35 млн больше, чем в апреле. Средневзвешенная цена бумаг в этом месяце выросла на 1,68 пункта, превысила номинальную стоимость и достигла значения 100,17%.

На прошлой неделе «Дядя Дёнер» выплатил третий купон по второму облигационному займу.

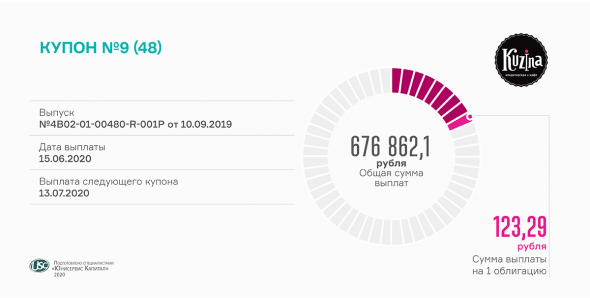

Блог компании Юнисервис Капитал |«Кузина» выплачивает 9 купон

- 15 июня 2020, 10:30

- |

Очередная дата выплаты пришлась на праздничный день — 12 июня и была перенесена на ближайший понедельник. Сегодня в НРД компания перечислит 676,9 тыс. рублей за 5490 облигаций, находящихся в обращении.

Сумма выплат рассчитывается по ставке 15% годовых, установленной по сентябрь 2021 г. На одну бумагу инвесторам перечисляется по 123,29 рубля в месяц.

Напомним, что выпуск серии БО-П01 (ISIN код: RU000A100TL1) на сумму 55 млн рублей поступил в обращение в сентябре 2019 г. С апреля 2021 г. компания начнет амортизационное погашение облигаций равными частями, вплоть до полной выплаты суммы займа в августе 2023 г.

В мае за 19 торгуемых дней сумма сделок по облигациям ООО «Кузина» составила свыше 10 млн руб., что на полмиллиона больше, чем месяцем ранее. Средневзвешенная цена показала значительный рост (+6,12 п.п.) и составила 100,05% от номинала.

Во время самоизоляции большинство кондитерских Kuzina не прекращали работу, реализуя продукцию навынос, через интернет-магазин, который начал свою работу в апреле, и с помощью онлайн-сервисов «Яндекс. Еда» и Delivery club.

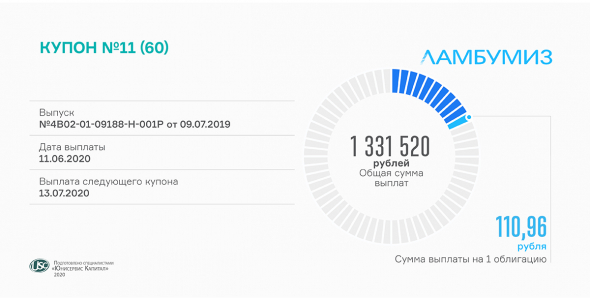

Блог компании Юнисервис Капитал |«Ламбумиз» выплатил 11 купон

- 11 июня 2020, 13:53

- |

Путем выпуска биржевых облигаций ЗАО «Ламбумиз» привлекло в бизнес 120 млн рублей частных инвестиций. Выплата вознаграждения инвесторам начисляется ежемесячно по ставке 13,5% годовых и составляет 1 331 520 рублей.

Биржевые облигации серии БО-П01 (ISIN код: RU000A100LE3) поступили в обращение в июле 2019 г. сроком на 5 лет. Одна бумага номиналом 10 тысяч рублей приносит держателю доход в размере 110,96 рубля в месяц. В июле 2021 г. состоится плановая оферта, во время которой ставка купонного дохода может быть изменена.

На биржевых торгах в мае бумагами данной серии торговали менее интенсивно, чем в апреле. Сформированный оборот по ним составил немногим менее 7,48 млн рублей (-3,4 млн). При этом котировки выпуска продолжают заметно расти — средневзвешенная цена в мае увеличилась на 2,75 п.п. и составила 103,12% от номинальной стоимости.

( Читать дальше )

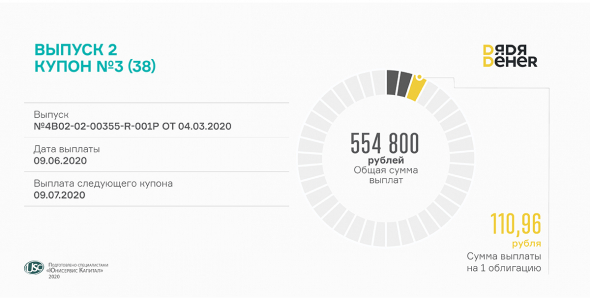

Блог компании Юнисервис Капитал |3 купон по 2-му облигационному выпуску выплатил «Дядя Дёнер»

- 09 июня 2020, 12:21

- |

Купонный доход начисляется по ставке 13,5% годовых, зафиксированной на все время обращения бумаг. Выплаты производятся ежемесячно в размере по 110,96 рубля на одну облигацию, а общая сумма инвестиционного вознаграждения составляет 554,8 тыс. руб. в месяц.

В марте текущего года компания привлекла частные инвестиции в объеме 50 млн руб. Срок обращения выпуска — 3 года и 2 месяца. Погашение состоится в апреле 2023 г. ISIN код: RU000A101HQ3.

Торги с участием облигаций «Дядя Дёнер» серии БО-П02 проходят оживленно — оборот за 19 торговых дней мая превысил 17,5 млн руб. по средневзвешенной цене 100,17% от номинальной стоимости бондов. Рост котировок составил 1,64 пункта по сравнению с апрельскими результатами.

В мае «Дядя Дёнер» вывел на рынок новосибирского фастфуда новый бренд — «Родные блины». Первый павильон со сладкой и сытной выпечкой уже начал свою работу. Подробнее об операционной деятельности компании читайте по ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс